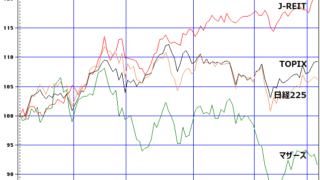

Historical-data

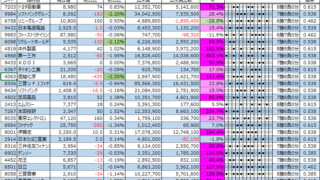

Historical-data 最新日経225構成時価総額順ヒートマップシート

日本経済新聞社は2025年10月27日、日経平均株価の構成銘柄から 6594 ニデックを除外し、4062 イビデンを補充すると発表した。東京証券取引所が28日にニデックを特別注意銘柄に指定するため。11月5日に入れ替える。

Historical-data

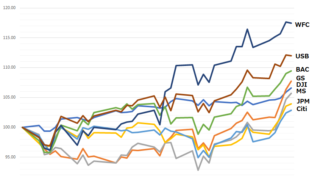

Historical-data  Index Rebalancing

Index Rebalancing  Index Rebalancing

Index Rebalancing  Index Rebalancing

Index Rebalancing  Index Rebalancing

Index Rebalancing  投資関連情報

投資関連情報  Index Rebalancing

Index Rebalancing  Index Rebalancing

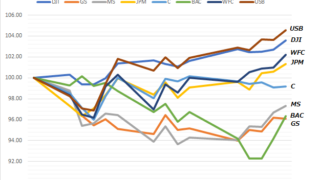

Index Rebalancing  Index Rebalancing

Index Rebalancing  Index Rebalancing

Index Rebalancing  Index Rebalancing

Index Rebalancing  Historical-data

Historical-data  投資関連情報

投資関連情報  投資関連情報

投資関連情報