投資関連情報

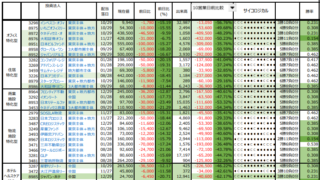

投資関連情報 Kabuto One – The HEART : Giant Heat Map

2021年8月24日に竣工した茅場町交差点Kabuto Oneビルのロビーに展示されている、鮮やかな色と模様で経済の鼓動を表現するモニュメントThe HEARTが10月20日、グッドデザイン賞を受賞しました。渋沢栄一を主人公にしたNHKの大河ドラマ、「青天を衝け」では、タイミングを合わせたかのように10月17日の放送で、国立銀行や証券取引所設立当時の数々の逸話が紹介されていました。今なら、NHKとのコラボで「青天を衝け」を紹介したコーナーがあり、主役の吉沢 亮さんと並んで写真を撮ることも出来ます。尚、Kabuto Oneは、予約不要で土日や夜間でも出入りできます。