該当するヒートマップシート全体を確認する場合は、下記を参照下さい。

| 2020年 | 20年06月 | 20年07月 | 20年08月 | 20年09月 | 20年10月 | 20年11月 | 20年12月 |

| 2021年 | 21年01月 | 21年02月 | 21年03月 |

はじめに

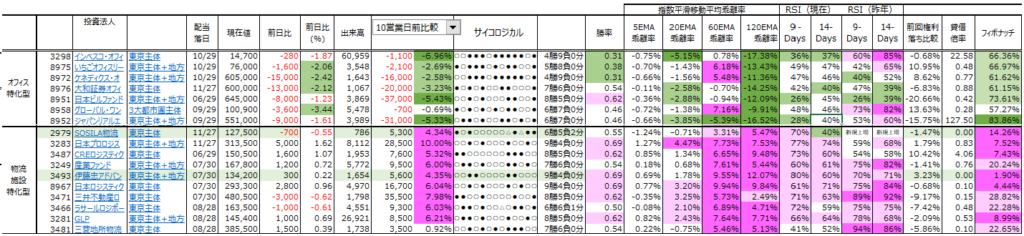

インフラREITを含むJ-REITに投資を行う際は、個別の銘柄の値動きを追うのではなく、投資法人の投資先属性をグループ単位(以下、セクターと略称します。オフィス投資に特化した法人、住居に特化した法人、物流施設に特化した法人等を指します。)に着目することが重要です。

なぜなら、同じセクターに属する投資法人の所有物件(ポートフォリオ)を比較した場合、規模の違いや資金調達力の違いによる投資口価格の差は有りますが、物件単位の比較では地域差程度の違いのために、同じような値動きをします。

このページの上部にある、セクター別ヒートマップシートのNAV倍率(Net Asset Value=純資産価値)の列に着目して下さい。

ホテルREITセクターではコロナ感染再拡大の懸念から、NAV倍率が0.6~1.0倍程度に収束し、一方、電子商取引(EC)の拡大からフル稼働が続く物流REITセクターでは、NAV倍率が1.3~1.5倍程度に収束していることが分かります。

もし、セクター全体の値動きと極端に異なる値動きをする銘柄があった場合、アルゴリズムトレードの対象となってしまい、短時間の間に鞘取りトレードが行われ、結局、グループ単位での値動きに収束することが多いです。

それでは、実際のリアルタイム取引で、セクター単位でトレンドを見つけるにはどのような方法があるのでしょう。

もし写真のようなパソコン環境をお持ちでしたら、該当する個別銘柄(例えば、オフィス特化型に属する7銘柄)のチャートを、全て並べて表示しながら、トレンドを探るのが良いかも知れません。

ただ、殆どの投資家の場合、トレードアプリやパソコンの制限のため、4つ程度のチャートを同時表示させるのが限度だと思います。

私がゼロから作りあげ、このWEBページでのみ公開しています手法では、たった1枚のシートを見るだけで、セクター毎に配列された

ことが出来ます。

一例として、2020年6月25日(木)の終値データ基準で作成しましたシートから、オフィスセクターと物流セクターを抜粋・比較して、その有効性を説明いたします。

|

オフィスセクター

|

物流セクター

|

|

| 前日比較 | 全銘柄全て1%を超えるマイナス | 10銘柄中3銘柄が小幅マイナス |

| 10日営業日前単純比較 | 全銘柄マイナス。平均で4%程度マイナス | 全銘柄プラス。平均で5%以上 |

| 勝率 | 2銘柄のみ5割以上 | 全銘柄5割以上 |

| 指数平滑移動平均との乖離率 | 6か月前との比較では、ほぼ全ての銘柄で10%を超える下落 | 6か月前との比較では、ほぼ全ての銘柄で10%前後の上昇。 |

| 9RSI及び14RSI | 何れも40%前後と弱気が支配 | 何れも60%から70%前後と強気が支配。 |

| 昨年の9RSIと14RSI | 弱気と強気が混じる | 強気がほぼ支配 |

| フィボナッチ | 60%前後が多い。すなわち今年の高値と安値の中央値から、10%低い位置に集中。 | 半数の5銘柄が10%以下と、ほぼ今年の高値圏。全銘柄で高値と安値の中央値から20%以上の高値圏 |

以上のように、セクター単位で比較することにより、トレンドの違いを簡単に知ることができます。

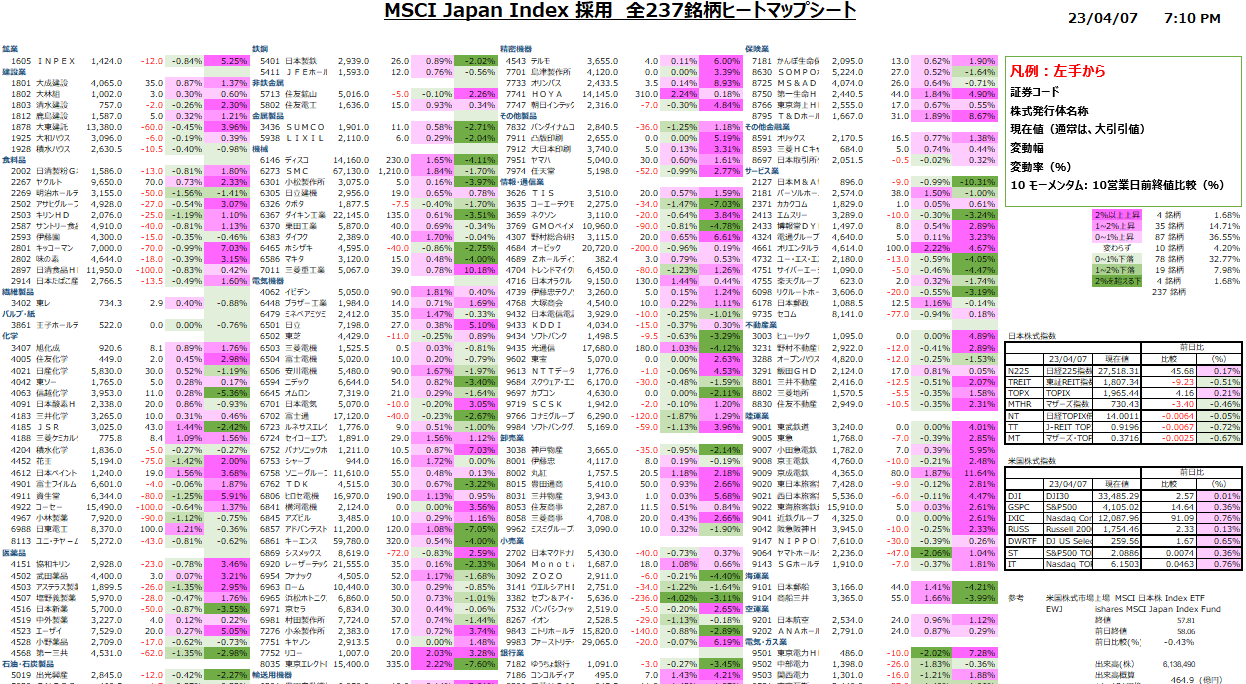

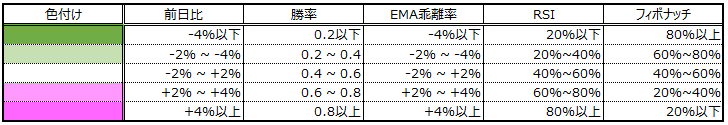

A4用紙1枚に3000以上のデータを詰め込んでいるので、文字サイズは非常に精細なものになってしまいましたが、トレンドの強弱をヒートマップで表現していますので、その色付け状態からどのセクターが買われる傾向にあるのか、売られる傾向にあるのか視覚的且つ直感的に判断することができます。

テクニカル分析においては、

- 現時点における過去9営業日RSI・過去14営業日RSI

- 前年の同月同日からみて将来の9営業日・14営業日の終値比較から算出したRSI

を併記しました。この点でも他では見ることの出来ない手法です。尚、前年の同月同日が土日祝に重なる場合は、前後の営業日がRSIを算出する基準日となります。

REITは、不動産投資から得られる家賃収入を投資家に還元する仕組みです。

それ故に投資法人の所有する不動産ポートフォリオの1年ごとの変化は限られている為、前年の値動きトレンドを繰返す周期性があります。よって通常の投資環境であれば、前年の株価トレンドの強弱を知ることは、現時点における売買の参考になろうかと考えます。

この手法は、配当落ち前後の株価の動きに特徴があることに気づき、該当する個別銘柄の売買を考える時は、前年のチャート&時系列データを確認する習慣がついていた事が切っ掛けで思いつきました。この手間がかかる作業を簡略する手法は無いものかな?と思案していた時、通常のRSI表示を既に実現しているのだから、前年分を併記させれば良いとヒラメキがあって、実現させました。

取引時間終了後、サイコロジカル、RSIデータ等全てのデータ更新を行い、PDF形式でセーブしてシートをアップロード致します。

尚、このページのヘッダー部分の画像も日々更新致しますが、ヘッダー部分のスペースの関係上、全68銘柄中半分程度しか表示できません。

全68銘柄のトレンドの分かるシートのセーブ先は、日々更新データです。

6月分~11月分の日々データは、右のサイドバーから確認下さい。

余談ですが、PDF化する前のEXCELシートにおいては、楽天証券のRSS(Real Time Spread Sheet)機能を使用して、東証のリアルタイムデータを取り込んでいます。

WEB上で公開出来なくて残念ですが、取引時間中ではリアルタイムに短期的なトレンドの変化を読み取ることができます。

J-REITとは

東京芝離宮公園

J-REITについてゼロから学びたい方は、次の不動産証券化協会(ARES)が2016年に作成した動画をご覧ください。

J-REITの概要につきましては、下記のページをご覧ください。

| JリートView(動画紹介) | https://reit.tse.or.jp/movies_list.html |

| 不動産投信情報ポータル | http://www.japan-reit.com/topic/ |

| 不動産証券化協会(ARES) | https://j-reit.jp/market/ |

| 投資信託協会 | https://www.toushin.or.jp/reit/about/what/ |

現在、日本証券取引所(JPX)に上場されているJ-REITの数は、62です。

これらのJ-REITに加えて、次の7つのインフラ投資法人がJPXで取引されています。

- タカラレーベンインフラ投資法人

- いちごグリーンインフラ投資法人

- 日本再生可能エネルギーインフラ投資法人

- カナディアン・ソーラー・インフラ投資法人

- 東京インフラ・エネルギー投資法人

- エネクス・インフラ投資法人

- ジャパン・インフラファンド投資法人

J-REIT法人の投資対象は不動産投資であるのに対し、以上7つのインフラ投資法人は、何れも太陽光発電オペレーター(スポンサー関連企業)に太陽光発電施設を賃貸しているため、厳密な言い方をすればJ-REITには、数えられていません。

今後、投資法人毎の詳細情報ページを追加していきます。

J-REIT取引の為の準備

- J-REIT取引は、日本株取引と同様の手法で現物及び信用取引が出来ます。

- 現物取引に加えて信用取引口座を開設、株価ヘッジの準備しておきましょう。

2020年9月1日現在、インフラREITを含む68銘柄中、52の銘柄が制度信用貸借銘柄に選定されています。(一般的な言い方で言えば、空売りが出来る銘柄)

J-REIT値動きの特徴について

日本株に比較すると、以下の理由で突飛高・突飛安することが無く、値動きが緩やかです。

- コロナ影響を受けるホテル系や商業系リートを除けば、決算内容の変化が少ない。

- 世の中にない新製品・新サービスを始めるといった特徴を出す事が出来ない。(投資法人の約款に記載が無い)

- 発明・特許取得といった株価を急激に押し上げるようなニュースを出す事は無い。

- 為替変動の影響が限定的。

- 同一セクターに属し、且つ投資対象地域が同一地域内ならば、投資対象に大差は無い。その為、セクター間での分配率(配当率)に大差がない。

- 不動産の裏付けがあるため、投資法人が民事再生法を申請して株価が大幅に下落しても、下値が限定される。(過去の例では、4000円程度)

- 分単位の値動きであっても急激な株価下落局面では、日本銀行の買支えが入る。

J-REIT取引シートの説明

J-REIT取引シートでカバーしている情報

- 貸借・非貸借銘柄の色別

- 現在値・前日比・前日比(%)・出来高

- 10営業日前の終値との単純比較、すなわちモーメンタム(株価での変化、変化率)

- サイコロジカル(注1)

- 上記、勝率(=13営業日に占める上昇した営業日の日数)

- 5営業日(1週間)終値の平滑移動平均との乖離率

- 20営業日(約1ヵ月)終値の平滑移動平均との乖離率

- 60営業日(約3ヵ月)終値の平滑移動平均との乖離率

- 120営業日(約半年)終値の平滑移動平均との乖離率

- 9RSI・14RSI

- 前年同時期の9RSI・14RSI(注2)

- 前回配当権利取り最終売買日の終値からの変化率

- 貸借倍率

- フィボナッチ(年初来高値と安値の値幅に対する、年初来高値から下落位置)( 注4)

- 時価総額

- 配当権利取り月

- 次回、予想分配金(注3)

- 年間分配金、配当率(注3)

- NAV倍率(出典:不動産投信情報ポータル)

- 含み益率(出典:同上)

注1)通常のサイコロジカル分析では過去12営業日を対象として算出しますが、ここでは過去13営業日を採用しました。

注2)RSI分析では、終値前日比の推移(通常は9営業日と14営業日)を基に算出します。このサイトでは、1年前の同月同日から見て将来にあたるRSIも追記しました。J-REITの株価推移では、年単位に周期性があるので前年のトレンドが繰り返される傾向があります。

注3)J-REIT取引シートの予想利回り列で#####と表記されている理由は、該当する投資法人が今期分配金予想の発表を取り下げているためです。

注4)フィボナッチの数値は、年初来高値:0%から年初来安値:100%の間で推移します。楽天証券のRSSが提供している年初来高値・安値は、翌営業日の朝まで更新されない為、場中に年初来高値・高値を更新する株価を示現している場合、翌営業日の朝までフィボナッチは、計算上0%以下、100%以上の表示になってしまいます。

このシートだけが提供するユニークな株価分析情報

- 投資法人の投資対象(投資セクター)単位での株価情報配列表示

- 配当月単位での株価情報配列表示

- 10営業日前(通常2週間前)の終値との単純比較

- 1週間、1ヵ月、3か月、半年間の平滑移動平均と直近の終値との乖離率

- 1年前の同月同日から見て、将来の株価強弱をRSIで表示

- 年初来高値・安値からみた、終値位置(フィボナッチ相当)

- 変化率に応じた色付け(ヒートマップ)表示

何故、この分析方法が有効なのか?

インフラ投資法人(インフラREIT)を含む68の投資法人は、その投資対象ごとに以下の7つのビジネスセクターに分類することが出来ます。

-

- オフィス特化型

- 住宅特化型

- 商業施設特化型

- 物流・工場・データセンター特化型

- ホテル特化型及びホテル比重の高い投資法人

- 複合型・総合型

- インフラ特化型

各セクターに属する投資法人の値動きのトレンドは、お互いに非常に強い相関関係があります。

例えばオフィス特化型のリートが買われて値上がりする時は、同じセクターに属する他のオフィス特化型リートも買われて上昇する傾向があります。

以上のことから、J-REIT投資においては個別の値動きを追うのではなく、セクター単位で値動きを監視することが有効です。

但し、分配金確定日前後では、該当する銘柄は、セクター単位の値動きから外れること通常です。

加えて通常の株式市場環境では、配当月落ち月単位(いちごグリーンインフラ、エネクスインフラ、ジャパン・ホテル・リートの3銘柄のみ、年間1回配当)で周期性があります。

その対応策としまして、以下のように配列の異なる2種類のシートを用意しました。

- セクター毎に配列したシート

- 配当落月毎に配列したシート

今月分のシートは、日々更新データにセーブされています。

コメント